五方法选择股票基金 三步骤建立投资组合

编者按:投资基金已成为许多投资者的理财配置之一,但是面对越来越多的基金品种和经常变动的基金排名,投资者应该掌握哪些投资技巧,规避哪些风险?本版从今日起,将陆续刊登“股票基金”、“混合型基金”、“债券基金”、“货币市场基金”、“QDII”的投资攻略。

股票基金是指60%以上的基金资产投资于股票的基金。股票基金按照主动、被动操作方式以及特定策略分为股票型基金、指数型基金、特定策略股票型基金。

彼得·林奇曾说过:从某个角度来讲,股票基金与股票并无二致,受益的惟一途径是长期持有。这需要坚强的意志,对于那些容易被吓出股票市场的人来讲,投资股票基金不能解决问题。股市回调期间,最好的基金亏损速度高于股票平均跌幅是常见现象。

投资股票基金就是间接投资了股票,如果对股市基本规律不了解,投资股票型基金也很难获得好的收益。因此在投资股票基金前,首先要搞清楚股票涨跌的原因是什么。简而言之,股票涨跌的原因有两点:一是供求关系;二是股票本身价值。

股票的价格=DIV/(R—G),其中DIV表示股票红利,这个红利可以是现金,也可以是送股,R是市场的投资回报利率,G是公司的成长性,也就是说DIV越高,G越高,股票本身的价格(不是价值)也应该越高。

供求关系受制于多种因素,包括消息面的影响、筹码的集中程度等,但是供求关系从长期角度讲,应该是反映股票的价值。

从股市的基本特点中可以得出结论,所谓成功的股票基金必须具备精选个股、抗跌、上涨迅速、业绩持续优良等条件。

五种方法选择股票基金

首先,运用“二八法则”选择不超过4只股票基金进行考察,其中要重点关注5项指标:一是基金投资业绩;二是基金累计净值波动性;三是基金累计净值相对上证指数的走势;四是基金的资产组合评估;五是基金的费用和收益配比。

其次,从以下几个方面挑选股票基金。

一要挑选资产管理规模大、创新能力强、产品线齐全、口碑与业绩好的基金管理公司。一般而言,在基金大排行中,前三分之一梯队里名字出现最频繁的基金公司是上上之选。不要过分关注过去12个月表现最好的那些基金。最近的表现意义不大,真正重要的是长期的成功。因此,要考察过去3年、5年甚至更长时间内的表现。同时,要注意中间基金经理的变更情况,例如过去的业绩是不是现任基金经理做出的。

二要看基金的招募说明书,必须对基金性质、投资范围等做到心中有数。弄清大盘、中小盘、成长、价值、红利等概念。此外,基金经理的履历也需要进行研究,必须考虑基金经理在这个位子上干了多少年。如果该基金经理只管理了两年,那就只看这两年该基金的表现。之前的业绩应该归于别人名下,与现在无关。与此同时,如果一个基金经理在过去一段时间内频繁更换基金,那么,查看他管理别的基金时的业绩也许会很有用————基金公司一般都提供这种资料。要了解一个基金经理,还要留心各种媒体上关于他的报道。

三要注意专业评级机构的评级。首先,运用基金研究机构的数据来在某一个特定基金类别中比较过去5年中使用同样投资风格的基金的表现。其次,要设定一定的标准,例如5年的最低收益或者基金评价星级等,并从中寻找那些每年都在平均水平之上的基金。可选二三家专业评级机构,按季度、半年、一年看一下评测报告,就能了解个八九不离十。业内人士认为,一般在三星级中有潜力的基金最多。

四要少选投资风格近似的基金。因为基金投资个股范围的雷同,就有可能出现“一荣俱荣、一损俱损”的局面。风险相对过于集中。可把股票型基金分为9个投资类别,从投资小市值、股价被低估的公司的基金到投资大市值、高速成长的公司的基金。学会把某只基金的表现同与之同类的其他基金比较,或者与一个合适的标杆指数比较。

五要挑选业绩表现平稳,大部分时间均处于前三分之一,甚至是四分之一的基金。有些基金的波动性非常大:某个月业绩排名名列前茅,下个月却又跌到谷底。绝大多数投资者都应该同时拥有低风险(波动较小)和高风险(波动较大)的股票基金。但是相对于其波动性排名而言,取得了很好收益的基金通常值得好好研究。有研究表明,比起那些收益稍好但波动性大得多的基金,这类基金往往更能取得长期的好成绩。

三个步骤建立投资组合

业内人士认为,建立一个理想的投资组合可以按照优先等级分成三个步骤。当然,如果资金量不大,直接选择一只混合基金就够了。如果选择4至5只基金,就可以考虑第二步和第三步了。

第一步,资产的组合。如果单说基金投资,其核心在股票基金和债券基金的比例选择上。这取决于我们的投资期和风险承受能力,以及自己到底是一个激进的投资者还是一个稳健的投资者。这是我们首先要确定的一个比例,也是我们的核心投资策略。然后根据这个比例,就可以配置股票基金和债券基金的比例。

第二步,大盘基金和小盘基金的配置。首先要明确的是,大盘基金与小盘基金不是指基金的规模,而是指基金投资方向。如果基金投资大盘股,就是大盘基金;如果投资小盘股,就是小盘基金。

一般而言,大盘基金的投资标的对市场影响较大,标的股票业绩稳定,而小盘基金受投资标的成长性的影响,成为市场活跃的品种之一。

从波动性来看,小盘基金短期波动比大盘基金大,长期收益也会比大盘基金高。这就是所谓的小盘基金的风险溢价。按照美国股市的历史,长期平均下来,小盘股比大盘股的年收益大约高1%。如果按照大盘股年收益平均12%,小盘股年收益13%并以复利计算的话,20年后大盘股可以翻9.6倍,而小盘股翻11.5倍。

业内人士认为,作为一个理性投资者,如果单从投资股票基金的角度来看,大盘基金应成为投资者的核心配置。其对小盘基金的合理配置比例不应该大于核心配置的30%。当然,配置小盘基金也不是必须的。如果作为一个偏稳健的投资者,则可以放弃中小盘基金。

第三步,价值和成长的配置。价值投资或者成长投资都是指基金投资的股票类型。简单地说,投资价值股的基金叫价值型基金,投资成长股的叫成长型基金。

一般来讲,价值投资的风险比成长投资的风险要低。价值投资是投资在低市盈率的蓝筹股上,成长投资是投资在未来的收益上。总体上看,大盘比小盘平稳,价值投资比成长投资风险小。

经过上述3个步骤的组合配置,无论板块如何轮动都会包括投资组合之中。投资者需要关注的仅仅是基金公司是不是有大的变化,基金是不是保持原来的投资策略等问题。至于基金净值的涨跌、市场热点的轮换、基金重仓股的比例等就不那么重要了。因为通过资产配置后,分散了投资风险,获取市场的一种均衡收益。因此,对于长期投资者来说,更应该看重的是长期趋势。

案 例

因人而异的投资组合

案例一:周滨是一家外企的普通销售人员,今年28岁,年薪约10万元。由于经常出差,未婚的他没有时间关注理财的事情,所以打算通过投资股票基金为自己准备养老金。也许因为还有30年的投资期,而且对投资的风险有足够的了解,心理承受能力也很大,所以周滨准备充分利用长期投资的优势,大胆选择最激进的股票基金,而且选择那些投资中小企业的中小盘股票型基金,也就是所谓的最激进、风险最大、收益最大的基金。

案例二:李涛是一家私企的财务人员,今年30岁,年薪约6万元。目前正在为幼儿园的孩子准备上大学的教育费用,其投资期只有10年多一点的时间。因此,她选择了投资大盘蓝筹股的股票基金。同时,她认为自己对风险的承受能力并不是很强,还要再投资一些债券型基金之类的品种,以降低总体波动。

摩根士丹利华鑫基金公司副总经理秦红表示,一般随着年龄增长,投资者的风险承受能力会逐步降低,因此需调整激进型理财工具(如:股票基金)和稳健型理财工具(如:债券基金、超短债基金、货币市场基金)的投资比例。

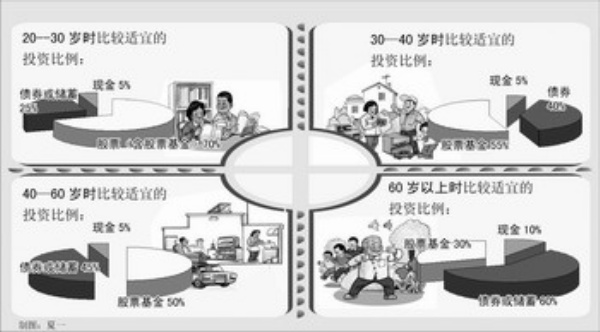

美国经济学家伯顿·马尔基尔考察了上世纪80年代末的美国股票和债券市场后,向不同年龄的人提出了除不动产之外的财产投资建议:

20—30岁时,生活节奏快,富进取心,有稳定的收入,风险承受力相对较高。投资比例:现金5%、债券或储蓄25%、股票(含股票基金)70%。

30—40岁时,面对无孩子的家庭而言,风险承受能力仍较高。投资比例:现金5%、债券40%、股票基金55%。

40—60岁时,该年龄组的人开始考虑退休计划,以及收入保护的需要。投资比例:现金5%、债券或储蓄45%、股票基金(选择风险较前两者为小的股票基金)50%。

60岁以上的生活方式是:享受闲暇活动,同时积极攒大笔健康保护成本。无风险承受力或几乎没有。投资比例:现金10%、债券或储蓄60%、股票基金30%。

此外,还有另一种更简便而较为保守的理财法则,即“年龄+40”法则。就是把自己的年龄加上40所得的和,便是应当用于投资的百分比,除掉这一部分后的余额才用于投机。换言之,假设你现在32岁,你的年龄加上40后为72,那么你总资产的72%应当用于有固定收益和股票基金的投资,而其余28%用于股票之类的投机。即使是用于投机部分的资产,也最好选择那些有过良好分红记录的绩优股。如果你现在50岁了,那么你应当把你90%的资产用来始终进行安全的投资,如果希望投机的话,就用余下的10%。年逾60岁之后,那么你就不要去投机了,也不可能有足够的精力这样做了。