闪婚一族理财先分后合 专家建议分账理财1-3年

值得注意的是,“闪婚”族同样也是“闪离”的主力军。有调查显示,10对“闪婚”情侣近7对可能要离婚。为了避免出现财产争议,“闪婚”可以考虑在婚前进行财产公证,同时对婚后财产进行约定。

闪婚初期理财建议:

分账理财1~3年 建立共同“消费基金” <

招商银行广州分行的李春晨认为,闪婚一族理财并不困难,关键在于有分有合。一般建议分账理财1~3年,等待彼此了解、性格磨合、婚姻稳定之后,再行共同理财之“千秋大业”。

基本理财建议由四点构成:

1.建立共同“消费基金”,积蓄投资分而置之。两人计算出一个基本的住宿吃饭费用,每月或每季度开始,两人各拿出50%的钱打入基金账户,一起租房吃饭,也可考虑娱乐与旅游。但各自工资仍需要各自打理,购买其余理财产品仍分账户进行。

2.投资方面,易采用稳健型为主的策略。比较其余家庭,“闪婚”一族家庭结构较不稳定,理财方面不太适合采取过于进取的理财方式,一来所冒风险太大,容易带来预想外的损失,二来也容易使投资者着急上火、迁怒于家人,导致家庭矛盾升级。

对于夫妻双方来说,股票、偏股基金在其总流动资产中的比例不应超过30%,而40%~50%的资金适合配置在混合型基金等稳健理财产品方面。而对于人近中年的“闪婚”家庭,稳健产品的比重可更高,进取产品的比例可更低。

3.多购买短线、中线理财产品,少买长线理财产品。

“闪婚”家庭所面临的不确定性因素较多,1~2年时间中,有可能因为家庭生活美满,心甘情愿共同理财,也可能彼此感情疏离,计划“闪离”。无论哪种情况,都将面临重新梳理财产的问题。有鉴于此,在刚结婚的一段时间里,不适合买太多长线理财产品,比如说3~5年的国债、定存等;而2年以内期限的中短线理财产品,比如各类基金、银行理财产品、黄金等等,是比较适合“闪婚”家庭男女各自购买的。

4.广东圣和胜律师事务所的孙高峰律师介绍,近年来出现的“闪婚”+“闪离”经济纠纷中,除开了房地产纠纷,有关珠宝、奢侈品等方面的纠纷呈现逐年上升的态势。

究其原因,经济增长、收入增加是一个方面,年轻“闪婚族”思想冲动也是原因之一,海誓山盟中时常愿意互赠贵重物品,等到“闪离”时,常为争一口气,围着钻戒、翡翠彼此不依不饶。为此,建议各位“闪婚”一族在结婚的最初两年中,尽量减少互赠贵重物品的行为。

案例分析

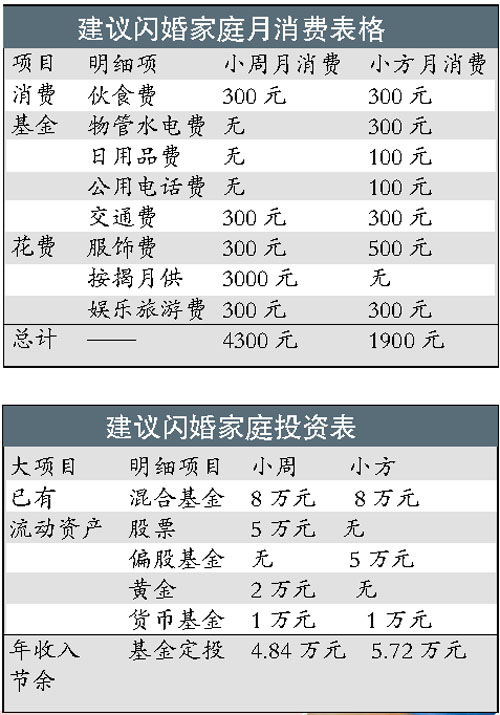

半年之前,广州白领小周、小方在朋友聚会上一见钟情,决定“闪婚”。小周27岁,是某外资企业的工程师,年薪10万元,现有公寓一套,月供3000元,还差7年才供完;另有银行存款11万元,股票5万元。小方26岁,是某国企的财务人员,年薪8万元,现有基金10万元,现金4万元,无自有住宅,搬来与小周一起住。请教理财人士,两人该如何理财?

分析建议:

对于消费来说,小周与小方每月可总共拿出1100元建立家庭“消费基金”,同吃同住,其中,小方需要拿出800元,小周只用拿300元,因为住的是小周婚前购买的房子,公平起见,以避免未来可能发生的纠纷。而且,根据婚姻法规定,婚后房产的“月供”部分,无论房产证上是谁的名字,夫妻双方都有一半的权利,小方也需要为此作出一定贡献。除此之外,各自消费各自打理。